2021年3月5日

何気なく寝ぼけながらいつも通りChromeのおススメ記事を眺めていたら…

アメリカは全然バブルじゃねーし^q^b

なんて超強気な記事がしかもお堅いみずほ証券の方から現れました。

正直難しい専門用語も多いですが、今回は分かりやすい様に解説を致します

今さらですが、バブルとは?

色々な定義が色々な人によって述べられていますが、大体同じです。

資産価格が、投機によって実体経済から大幅にかけ離れて上昇する経済状況。(https://dictionary.goo.ne.jp/word/バブル経済/)

80年代だと、社会が結構儲かっているけど、それ以上に投資が盛んになりすぎて投資案件が大幅に値上がりをしていしまう。

現在だと、そんなに会社の成績が良い訳ではないのに、お金が余り過ぎて行き場所が無いから資産に変換される。

森永卓郎ですら現在はバブルで数か月以内に崩壊すると言っています。

基本的には現状はバブルという認識で、投資家の認識は

弾ける前に儲けて逃げる!

に然るはずなのですが…

今回の「アメリカ株はバブルではない!」

非常に楽しみです!

2023年12月までは量的緩和が続く(バブルの可能性)

まず散々お伝えしていますが、

アメリカのFRBの大前提として、

2023年12月までは失業率や物価上昇も回復が弱いから、それまでは、それまではゼロ金利で、そして利上げはしない!

という強い明言が2020年12月にありました。その土台だけは忘れないでください。

FRB:ま~しばらくは景気回復も弱いだろう^q^b

2か月後…

アレ⁉こんなに長期金利上がっちゃったの@q@⁉

というのが心境のはずです。

2021年アメリカ経済がバブルと言う人の理由

バブルだバブルだ祭りする人が引き合いに出すのは

バフェット指数=株価の時価総額の合計が、アメリカの名目GDPの何倍買われているか

しかし、インフレが伸びない時期が長く続いたため、現在の金融政策や貨幣の価値は違ってきている。

そして、アメリカの主要銘柄も過去とは全く変わっていて、今の主要銘柄は世界中から富を集めてくるプラットフォームビジネスであり、アメリカのGDPに比べて株価の時価総額が高いのでバブルだ!という主張には無理がある。

2021年アメリカの株価が支えられている4つの理由

2財政拡張政策の継続

3低い物価上昇

4中国コロナは1年以内に収束するんじゃないかという予想

現在は、3つ目のインフレが大きくなってきてるんじゃない?という程度。

2021年アメリカの株価がバブルではない理由

長期金利の上昇に持続性が無い

余りにも予想GUYに長期金利が上昇したので、市場の考えとしては…

「もしかして政策金利を利上げするんじゃないだろうか?」

そして今回の論文の著者であるみずほ証券大橋英敏さんは…

「まあそれぐらいは予想してたけどな!」

だがしかし、これだけではFRBは利上げをしませんよ。

大橋英敏さんの目からは、

インフレ関連の指標(CPI)も1%台とまだまだ弱い

そして

機関投資家の多くやFRBのパウエル議長も見ている5年先5年物フォワードレート

(5年後から5年間のインフレ予想を表す)は2%程度で落ち着いている。(3月5日)

さらに

BEI(ブレークイーブンインフレ率、物価連動債の価格が示すインフレ率)は跳ねたが、BEIの市場は外国人の参加者が少なく長期保有の機関投資家ばかりなので、売買が少なく少しの売り買いで動きやすい。その後は、BEIも5年先5年物フォワードレートも下がってきた。(3月5日)

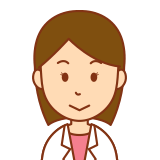

5年先5年物フォワードレート初めての単語です

Google検索をしましたが、あまりビシッと定義してくれるサイトが候補されていなかったので、一番わかりやすい物を探した所…

PowerPoint プレゼンテーション – T. Rowe Price www.troweprice.com › dam › tpd › Articles › PDFs

みずほ欧州経済情報 – みずほ総合研究所 www.mizuho-ri.co.jp › research › pdf › euro-eco

Nov 28, 2014 — されるインフレスワップの 5 年先スタート 5 年物フォワードレート(5 年後から 5年間の平均したインフレ率に関する市場参加者の予想値を示す)が注目される。 同レートは、足元では 1.8%割れの水準まで低下している。

天下の財務省のPDFに図で説明されていました。

https://www.mof.go.jp/pri/research/special_report/f01_2019_10.pdf

なるほど、現在とかではなく、こういう〇年後のインフレ率を機関投資家やパウエル議長は注目していると、

大橋英敏さんは仰っているのです。

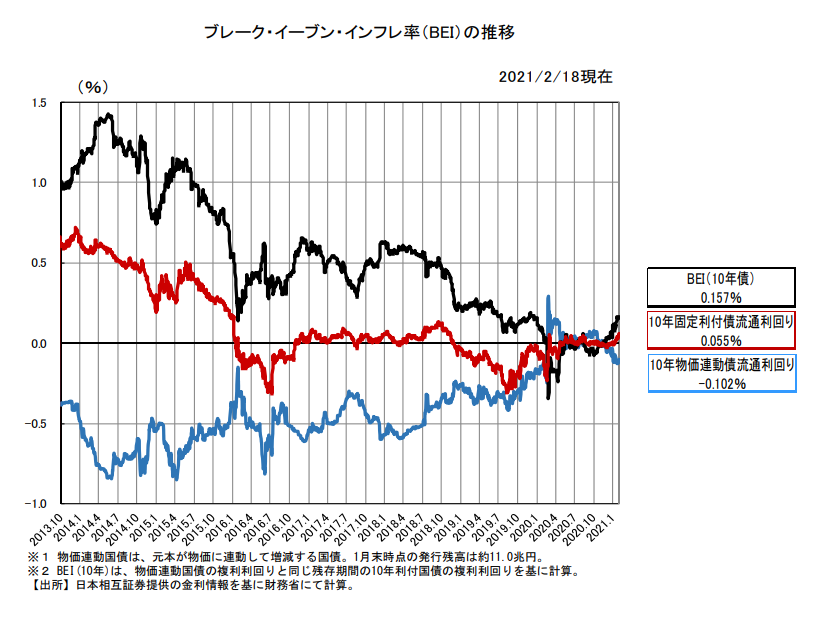

BEI初めての単語です

10年長期国債の利息から、物価に連動した10年の国債というものがこの世には存在しているらしく、その利息を、つまり名目10年長期金利利息ー物価連動10年国債利息=

マイナスなら物価が下落予測

という事です。

BEI例:日本の場合:財務省にBEI率の推移という便利なHPがありました。

https://www.mof.go.jp/jgbs/topics/bond/10year_inflation-indexed/bei.pdf

先に計算しといてくれていますね。

日本の10年ものBEIは現在0.157%であり、これがインフレ期待値ですかね。ひっくー…

BEI:アメリカの場合

BEI(ブレークイーブンインフレ率、物価連動債の価格が示すインフレ率)は跳ねたが、BEIの市場は外国人の参加者が少なく長期保有の機関投資家ばかりなので、売買が少なく少しの売り買いで動きやすい。その後は、BEIも5年先5年物フォワードレートも下がってきた。(3月5日)

記事に用意されていた表でスト、5年先5年物フォワード期待インフレ値は下降基調です。(若しくは調整。)

気軽に書き始めてしまった本記事だけど、とんでもなく長くなりそうだ…

最初の理由を纏めますと…

という事です。

DX化によりデフレ圧力が働く。

強い経済と高いインフレレートは長続きしない。

現在はインフレの可能性は存在している

1.コモディティの価格上昇

脱炭素、必要な銅や銀に資金が集中

2.米国の財政拡張

噂の1.9兆ドル、さらには給付金。アメリカではばら撒くと物価が上昇をする

3.量的緩和により金融が拡張を続ける

4.ペントアップ需要が膨らむ

ペントアップ需要(繰り越し需要):不景気に消費されなかった需要が蓄積した状態。ワクチン効果によりコロナが収まった場合、過去に蓄積された需要が一気に消費に向く

DX化による経費削減効果が明るみに

アフターコロナでも在宅勤務は一定の割合は定着し、既存の産業でも需要が戻らない可能性が高い。

なので景気が回復しても雇用の回復に直結するかは疑問であり、物価が継続的に上昇するかは考えるのが難しい。

インフレ率の上昇はもっても1年と見る。

株価を押し上げている4つの条件は崩れない

結局下がっては押し目買いを狙っているのは、市場が4つの条件が崩れていないと見ている。

そして実際に崩れるのは…

アフターコロナ時代になってから。

2022年後のアフターコロナに株価が暴落する場合、その理由とは

欧州の債務危機

ソブリン債とは国家、政府、中央銀行などが発行する債券。アメリカは基軸通貨国なので強いが、ドイツのメルケル首相が退いた後のEUには要注意。

メルケルEUだった時は、緊縮財政政策のため、経済成長は弱かったものの、債務危機は数国以外には起こらなかった。

ただ、EUの結束が乱れ、コロナの為に緊縮を止める事になると、一時的には景気回復は期待できるが、うまく行かないとソブリン債の格下げに繋がり、暴落する可能性がある。

リーマンと中国コロナ危機の違い

2008年リーマンショック

リーマンショックは金融機関に不良債権が積み上がり、流動性破滅を招いた

2020年中国コロナショック

金融機関には問題は無かったが、社会的危機感により資産が現金化された。Goldも国債もビットコインも売られまくって全ての価格が下落した。

大橋英敏さんの2021年の金融ビジネスはこうやって動け!!

2021年から先は、

現在の企業業績から見ると、株価は乖離している。しかし2年後のイメージで見ると…?乖離はしていない。

4つの株高の条件も崩れる事が無い。長期金利の上昇もその部分が見られている。

1.2%の長期金利がたかだか1.6%になるのはインフレではない。それで財政拡張は止まらない。

2年後2023年の世界は?

景気が十分に回復していたら、財政拡張は止まるかもしれない。

今株価が大きく下がる理由は見当たらない。

投資家へのアドバイス

今までは、実質金利が下がっているから株が買いという話だった。

ところが、インフレ期待が上昇した後、下がり始め実質金利が少し上昇。

ややこしいが、長期金利が上昇する一方で、インフレ期待率があまり上がらないと実質金利が上昇するので、景気にはマイナスになる。

実質金利がゼロを超えそうになってきたら、FRBでは追加緩和が必要という議論が始まる。

今の市場ではインフレ期待が高いから、引き締めが早まるんじゃないか?という議論が多いが、実際はインフレ期待が上がらず、追加緩和するんじゃないか?という話に変わる可能性がある。

という事から、

追加緩和により株価がさらに上昇するのでは?という話にもなり得る。

今後は

5年先5年物フォワード

実質金利

以上の動向を見ておくべきだと思います。

アメリカ株高を支える4つの理由にこれから注意する

以上、お堅そうなみずほ証券大橋英敏さんの記事を翻訳解説いたしました。

特に重要なのは、株高を支える4つの理由を常に意識する事、異変に気付く事ですね。

2財政拡張政策の継続

3低い物価上昇

4中国コロナは1年以内に収束するんじゃないかという予想

以上の理由から、2021年今後も株価は押し目買いを含め上昇基調が強いとの事でした。